Les nouvelles normes de solvabilité bancaire (Bâle III/CRD 4) risquent de restreindre les possibilités des banques à financer l’économie. Plus de 6 ans après le début de la crise de 2007, la titrisation redevient souhaitable, y compris parmi les superviseurs bancaires qui poussent à ce que les banques allègent leurs bilans des encours immobiliers aux particuliers dont les volumes sont très significatifs. Cet allégement, au travers des opérations de titrisations dites « déconsolidantes » ne pourra valablement être mené à bien que si la confiance des investisseurs est rétablie de manière pérenne sur ce type de produits, et donc si le niveau de sécurité de ces opérations est suffisant. Quels contrôles mettre en place pour une titrisation maîtrisée ?

Quels risques selon les types de sous-jacents ?

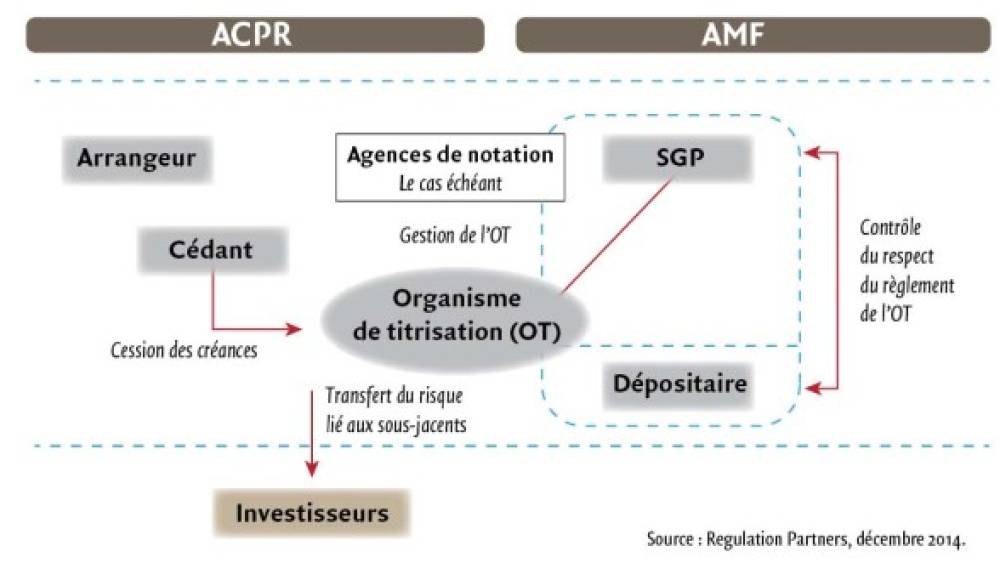

La titrisation étant un mécanisme permettant de transformer des actifs peu liquides en des titres financiers que des investisseurs pourront acheter, et donc de transférer des créances vers un véhicule ad hoc (en France, un organisme de titrisation géré par une société de gestion), il s’agit de définir tout d’abord les risques à chaque étape de ce transfert et selon les types de sous-jacent transféré. Le schéma ci-après illustre la catégorie des divers acteurs qui, en France, sont susceptibles d’intervenir sur une opération de titrisation.

Comme le montre le schéma, dans le cas où le cédant est un établissement de crédit (ou une société de financement), le risque principal pourrait être celui de la moindre responsabilité de ce dernier. En effet, le cédant pourrait être moins attentif aux risques sur les contreparties à qui il octroie un crédit puisqu’il sait qu’il ne conservera pas le risque.

Le second risque identifié à l’autre bout de cette chaîne de titrisations aux multiples acteurs est celui que l’investisseur peut subir : pertes de valeur et/ou de liquidité des actifs (parts ou obligations de fonds communs de titrisation) dans lesquels il a investi. Ce risque peut être lié à une mauvaise appréhension des actifs sous-jacents du fonds et à un mauvais contrôle du respect du règlement des fonds dans lesquels il investit.

Lorsqu’une banque cédante elle-même conserve une part de risque (car elle garantit l’opération, par exemple), le risque n’est pas supprimé. Il change simplement de nature. Il est évident que si les créances sous-jacentes des organismes de titrisation (OT) présentent des risques élevés, la garantie donnée par l’établissement pourrait ne pas suffire à garantir l’investisseur si les risques liés aux créances sous-jacentes entraînent la défaillance de la banque elle-même (ce qui n’est pas un scénario à exclure compte tenu des montants en jeu dans le cas de ces montages).

Le dispositif de maîtrise des risques relatif à la banque cédante

Il faut tout d’abord rappeler qu’en France, l’octroi de crédit se fait sous des conditions de gestion de risques normées, pour la majorité des créances qui sont des crédits octroyés par les établissements de crédit et les sociétés de financement. C’est la conséquence du principe du « monopole bancaire ». Les établissements de crédit ou sociétés de financement ont, en effet, au-delà des fonds propres affectés aux risques de crédit, des normes de suivi du risque codifiées dans l’arrêté du 3 novembre 2014 (qui a remplacé le CRBF 97.02).

Parmi ces normes, on trouve notamment :

- la nécessité de procédures de sélection de ces risques et d’évaluation de la solvabilité de la contrepartie, les méthodes internes d’évaluation du risque de crédit ne devant pas reposer exclusivement ou mécaniquement sur un système de notation externe du risque ;

- la nécessité de disposer au-delà d’un certain seuil à définir pour chaque établissement, d’un processus de décision ou de reconduction prises par au moins deux personnes, les dossiers de crédit devant faire également l’objet d’une analyse par une unité spécialisée indépendante des entités opérationnelles ;

- l’identification de manière centralisée des risques de bilan et de hors-bilan à l’égard d’une contrepartie ou de contreparties considérées comme un même groupe de clients liés ;

- la notation systématique des clients (appréhension de différentes catégories de niveaux de risque à partir d’informations qualitatives et quantitatives) ;

- l’appréhension et le contrôle du risque de concentration au moyen de procédures documentées ;

- l’appréhension et le contrôle du risque résiduel au moyen de politiques et de procédures documentées.

Notons quelques exceptions toutefois à ce principe :

- les opérations dans lesquelles des créances commerciales sont transférées directement des entreprises commerciales vers un organisme de titrisation, sans passage par un établissement de crédit ou une société de financement, ne bénéficieront pas de ces dispositifs de contrôle et maîtrise des risques ;

- les crédits octroyés via les Intermédiaires en financement participatif, nouveau statut créé par l’ordonnance du 30 mai 2014, qui pourraient le cas échéant être transférés à des organismes de titrisation, avec des normes d’octroi et de contrôle très allégées par rapport aux établissements de crédit et sociétés de financement.

Le dispositif de maîtrise des risques relatif à l’investisseur

À l’autre bout de la chaîne de titrisation, les investisseurs doivent également se préoccuper des risques de crédit qu’ils prennent. Les diligences que les assurances ont à mener ont été définies dans le cadre particulier des prêts à l’économie et titres assimilés. L’arrêté du 9 décembre 2013 prévoit ainsi les conditions d’octroi et de suivi des risques que devront suivre les sociétés d’assurance qui investissent dans des fonds de prêts à l’économie. Il est notamment prévu que celles-ci disposent :

- d’une politique écrite en matière d’investissement dans les prêts définissant les limites d’exposition de l’entreprise d’assurance par catégorie de risque ;

- d’une procédure de sélection des risques de crédit comportant la constitution de dossiers ;

- d’une procédure formalisée de prise de décision s’appuyant sur une analyse produite par un responsable indépendant de l’opérationnel (« n’ayant pas d’intérêt direct à la décision d’investissement ») en respectant le principe de prise de décision par au moins deux personnes.

Notons par ailleurs que le décret 2014-1530 du 17 décembre 2014 a élargi aux institutions de prévoyance et mutuelles la possibilité d’investir dans ces prêts à l’économie, y compris via des fonds.

Il serait intéressant d’élargir ces obligations de contrôles prévus par l’arrêté du 9 décembre 2013 à l’ensemble des investissements des assureurs dans les fonds communs de titrisation (FCT), autres que ceux entrant dans la définition des fonds de prêts à l’économie.

Le dispositif de maîtrise des risques relatif à l’OT lui-même

Dans la chaîne de titrisation, l’investisseur pourra s’appuyer sur les diligences réalisées par la société de gestion et le dépositaire sous certaines conditions.

Le dispositif français a calqué le contrôle des FCT sur celui des autres organismes de placement collectifs investis dans des titres, avec un contrôle du dépositaire chargé de s’assurer d’une part de la conservation (ou tenue de position) des actifs et d’autre part, de la régularité des décisions de la société de gestion (par le contrôle du respect des règlements des fonds notamment). Ces deux points sont fondamentaux, car ils constituent le fondement de la confiance présente et future des investisseurs dans ce type de produits.

Le rôle du dépositaire…

Le rôle du dépositaire dans ce cadre est notamment de s’assurer que les créances sous-jacentes du FCT répondent bien aux critères d’éligibilité prévus dans le règlement du fonds. Ce rôle majeur découle des obligations inhérentes au rôle du dépositaire, sachant que le dépositaire des FCT a le même rôle que pour les autres OPC, puisqu’il répond au Règlement général de l’

Dans le cadre des missions du dépositaire des OT, figure donc notamment la nécessité d’un plan de contrôle permettant de s’assurer de la régularité des décisions de la société de gestion, dont le respect des règles d’investissement et de composition de l’actif. Les critères d’éligibilité des créances étant très importants dans ce respect des règles d’investissement, il est donc nécessaire que le plan de contrôle du dépositaire intègre ce contrôle.

…et celui de la société de gestion

Sur ce point, il serait important de modifier et compléter la position de l’

Concernant les créances commerciales, ce rôle du dépositaire apparaît d’autant plus important que, comme il a été indiqué plus haut, les créances peuvent avoir été transférées directement d’une société commerciale à un FCT, sans qu’un établissement de crédit ou d’une société de financement contrôlée par l’ACPR n’ait joué leur rôle de filtre et contrôle.

Toujours dans le cas des créances commerciales, compte tenu du nombre de créances et de leur durée, les dépositaires n’ont pas toujours les moyens de mettre en place les contrôles nécessaires. Dans ce cas, il est donc important qu’a minima, le dépositaire s’assure que la société de gestion joue bien son rôle et qu’elle contrôle ces critères d’éligibilité.

Lorsque la société de gestion ne peut pas contrôler certains de ces nombreux critères (on trouve parfois 50 à 80 critères d’éligibilité de créances dans les FCT !), il semblerait nécessaire, soit de ne pas intégrer dans le règlement du fonds ces critères d’éligibilité non contrôlables, soit d’aviser de manière expresse l’investisseur, dans un document séparé, des critères d’éligibilité qui relèvent de la simple responsabilité du cédant et qui ne seront contrôlés ni par la société de gestion ni par le dépositaire.

Promouvoir le modèle sécurisé français

Malgré les précisions nécessaires au rôle du dépositaire d’organisme de titrisation dans le cadre de la réglementation française proposées ci-dessus, le cadre réglementaire français en matière de titrisation est l’un des plus robustes car l’organisme de titrisation est un instrument qui a l’obligation d’être géré par une société de gestion et contrôlé par le dépositaire, ces deux acteurs étant sous la supervision de l’AMF.

Pour assurer le développement pérenne de la titrisation, au-delà des contrôles décrits ci-dessus, il s’agirait de promouvoir à l’international ce modèle sécurisé, notamment vis-à-vis des investisseurs.

La promotion de notre modèle très orienté vers la protection de l’investisseur, lorsqu’elle portera ses fruits, par un intérêt croissant des investisseurs internationaux, sera aussi une excellente manière de rentabiliser les coûts liés aux contrôles des sociétés de gestion et des dépositaires.

Il est urgent d’assurer cette promotion et ce marketing de notre modèle.

![[Web Only] Tarifs bancaires : les banques amortissent l’inflation [Web Only] Tarifs bancaires : les banques amortissent l’inflation](http://www.revue-banque.fr/binrepository/480x320/0c0/0d0/none/9739565/MEBW/gettyimages-968963256-frais-bancaires_221-3514277_20240417171729.jpg)