Début mars, la nouvelle a eu un écho retentissant : Amazon serait en discussion aux États-Unis avec des banques pour lancer un compte bancaire ciblant en premier lieu les jeunes et digital natives. La banque serait en charge des dépôts bancaires et Amazon prendrait la main sur la distribution et l’expérience client, sans même avoir besoin d’une licence bancaire.

Nombreux sont les nouveaux acteurs qui ambitionnent de rebattre les cartes de tout ou partie de la chaîne de valeur des services financiers ; les offres se bousculent déjà, avec plus ou moins de succès. Si les acteurs traditionnels ont su relativement bien résister jusqu’ici, le mouvement du géant de la tech aux plus de 300 millions de clients fait aujourd’hui basculer le niveau de jeu dans une nouvelle dimension : c’est la légitimité pour être l’interlocuteur principal du client qui est désormais en jeu.

Amazon à l’assaut des services financiers

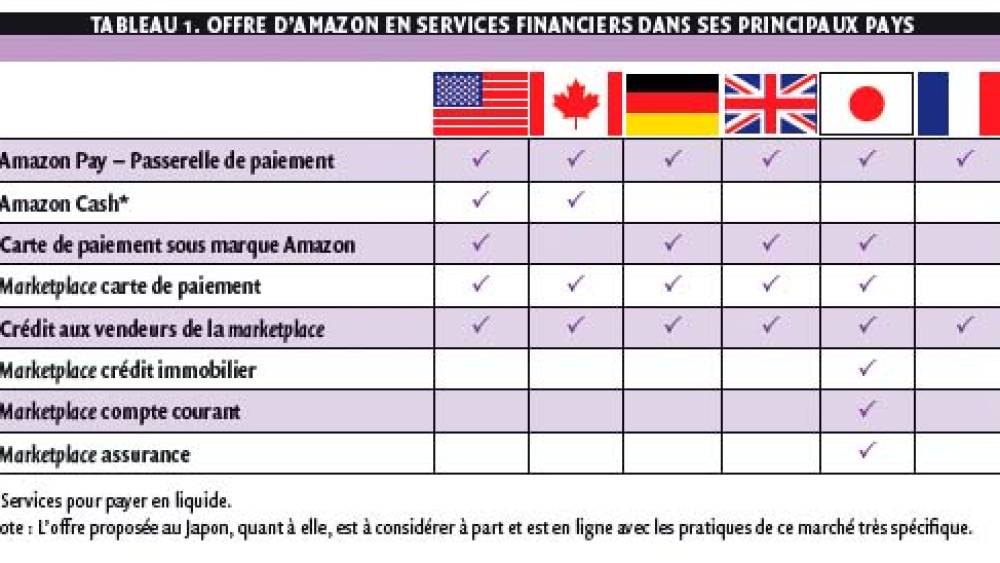

Amazon n’en est pas à ses débuts dans les services financiers et propose dans de nombreux pays des services de paiement, de cartes, de crédits et parfois d’assurance, avec des volumes déjà significatifs et toujours en croissance (voir Tableau 1).

Dans les paiements, Amazon Pay totalisait déjà plus de 33 millions de clients en 2016, avec un volume de transactions multiplié par deux par rapport à 2015. L’activité de prêt aux vendeurs de la marketplace représente plus d’un milliard de dollars de

Plus récemment, Amazon a annoncé deux nouvelles initiatives :

- dans l’assurance, Amazon développe avec Berkshire et JP Morgan une assurance santé pour les collaborateurs des trois groupes, totalisant 1 million de salariés aux Etats-Unis ;

- avec le compte courant, Amazon entend s’adresser à une majorité d’adolescents ou de jeunes clients ne détenant ni compte courant, ni carte de paiement, et dont l’accès aux ventes de la plate-forme est de facto limité – si le service Amazon Cash le rend toutefois possible, l’expérience client est encore jugée perfectible. Une telle démarche ne serait pas sans bénéfice économique. Bain estime qu’Amazon économiserait plus de 250 000 $ par an en frais d’interchange (aux États-Unis) avec un débit du compte évitant les frais d’interchange du paiement par carte (environ 2 % du montant de la transaction).

Les atouts d’Amazon aux États-Unis

D’autant plus qu’à son actif, Amazon dispose de 100 millions d’abonnés

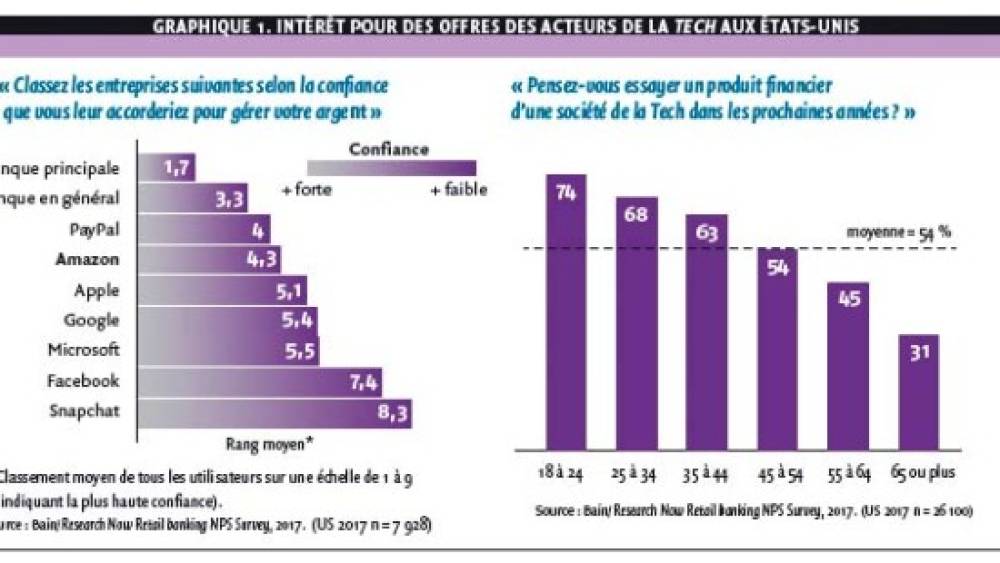

La demande est là : les trois quarts de la jeune génération se déclarent intéressés par les produits financiers d’un acteur de la Tech. Plus déterminant encore : Amazon est crédité de scores de confiance très proches des banques en général (voir Graphique).

Enfin, même si le contexte est différent, l’Asie peut donner un éclairage de ce qui est possible. Alibaba Group comprend la plus grande plate-forme de paiement mobile et en ligne ainsi que le plus grand fonds monétaire du monde. Dans l’assurance, Zhong An (affilié à Alibaba Group) se développe avec succès.

Quelles implications pour l’Europe ?

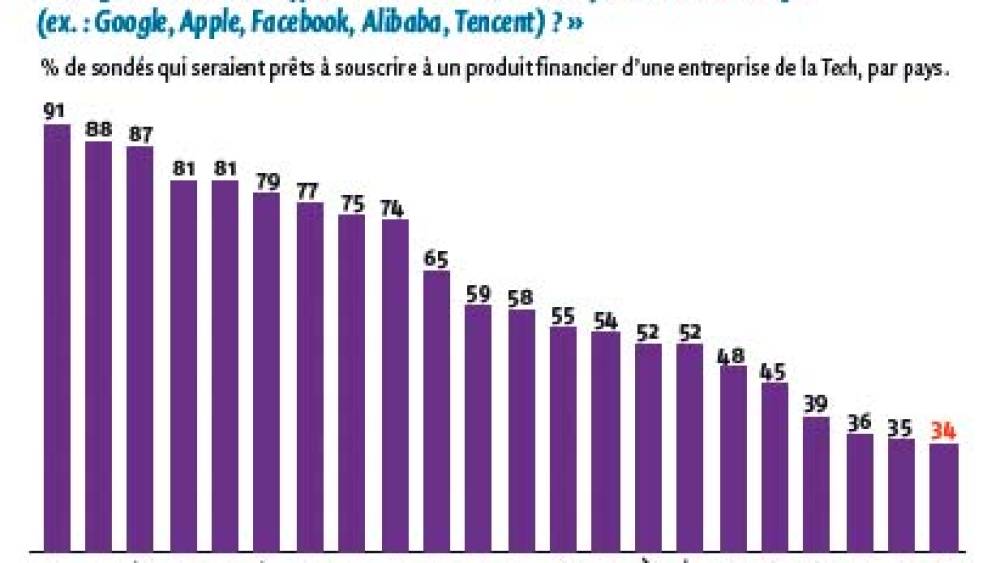

Les perspectives de voir une telle offre se développer en Europe, et plus particulièrement en France, sont à court terme plus mesurées. Les résultats des dernières études menées par Bain laissent en effet entrevoir un intérêt moins prononcé pour des services financiers des géants de la Tech (voir Graphique 2).

D’autre part, l’intérêt économique lié aux frais d’interchange est également plus réduit (frais de 0,2 % à 0,3 %) et les offres européennes sont généralement importées puis adaptées des États-Unis avec quelques années de décalage. Amazon Pay n’a été lancé qu’en 2017 en France. Les velléités d’Amazon en Europe se porteraient également davantage sur l’assurance, à en croire les récentes annonces de recrutement d’une équipe assurance à Londres.

Toutefois, la réglementation européenne DSP2 crée un environnement propice à l’entrée de nouveaux acteurs. Avec l’open banking, les banques devront proposer d’ici fin 2019 des

Il serait également envisageable de voir Amazon lancer son propre agrégateur de compte (AISP) pour offrir à ses clients la gestion de leurs comptes depuis sa plate-forme. La relation client serait dès lors majoritairement dans les mains d’Amazon, résultante d’autant plus probable avec le développement des chatbots. Pourquoi prendre la peine de se connecter à son application bancaire lorsque tout est disponible avec Alexa ou via des applications de messagerie d’autres « large tech » déjà présentes dans les paiements ?

Comment peuvent se préparer les acteurs traditionnels ?

Les acteurs traditionnels conservent des avantages significatifs. Dans le contexte du récent scandale Facebook-Cambridge Analytica, la confiance des clients sur la sécurité des données est d’autant plus essentielle. De plus, le capital humain reste le principal actif des acteurs traditionnels, qu’il est urgent de valoriser : le relationnel avec le conseiller, ainsi que ses compétences, apparaissent en effet comme les deux premiers moteurs de promotion ou de détraction d’un client. Trois axes majeurs de développement doivent cependant être considérés.

Une forte identité de marque

C’est l’une des forces clés d’Amazon : la réputation de sa marque. À l’opposé, les banques traditionnelles apparaissent comme largement indifférenciées : moins d’un client sur trois se souvient de la publicité de sa banque, parmi lesquels moins de 10 % a retenu son

Une expérience client et une qualité de service irréprochables

Plus flagrant encore que ce déficit d’image, la qualité de service et l’expérience client des acteurs traditionnels ne convainquent pas, avec un NPS moyen des banques traditionnelles françaises de -3 % en 2017. Ces derniers doivent poursuivre dans l’accélération de leur profonde transformation pour s’aligner aux nouveaux standards des GAFA, devenus acquis aux yeux des clients. Cela implique tout d’abord de s’assurer que la promesse est tenue sur le cœur de métier. Qu’il s’agisse par exemple de l’historique de la relation, de l’efficacité dans le traitement d’une demande ou de la réactivité et de la pertinence de la réponse, le client sanctionne de plus en plus son interlocuteur si la qualité de service n’est pas irréprochable.

Un positionnement stratégique dans l’écosystème

L’écosystème des services financiers est en pleine évolution, les chaînes de valeurs actuelles se désagrègent sous l’impulsion de nouveaux acteurs (GAFA inclus) attaquant avec succès certains maillons. La difficulté est que l’évolution est incertaine. Tenir compte de cette incertitude est nécessaire avant de déterminer son positionnement et le portefeuille d’initiatives associé. Peuvent être considérés des partenariats de distribution et de service avec les géants technologiques mais aussi de nouvelles offres de services. Interrogés sur d’autres univers de services (ex : dépenses de la vie courante, retraite/santé) que leur fournisseur de services financiers pourrait leur proposer, 30 % des clients des banques se déclarent intéressés. Ce chiffre s’élève à 60 % pour les assureurs.

Il est encore trop tôt pour présager de l’étendue du succès des dernières initiatives d’Amazon dans les services financiers. Mais il est certain qu’elles marquent un nouveau point d’inflexion – confirmé par l’annonce récente d’un partenariat entre Paypal et