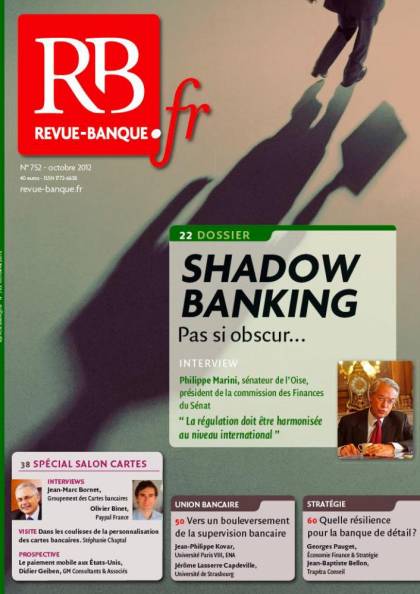

Réglementer les établissements bancaires n’est déjà pas une mince affaire, mais s’attaquer au shadow banking, c’est-à-dire aux entités qui sans avoir le statut de banques pratiquent des activités financières, sera sans doute bien plus ardu encore. La première difficulté consiste à cerner le périmètre concerné, qui fluctue considérablement d’un pays à l’autre. Comme le montre le dossier de Revue Banque, la finance parallèle est bien plus développée aux États-Unis qu'en Europe. Autre exemple, au sein même de l’Europe, les établissements spécialisés dans le crédit conso ou crédit bail sont une des composantes du shadow banking en Grande Bretagne, mais pas de ce côté-ci de la Manche, où ils ont un statut d’établissement de crédit. L’ambition européenne de parvenir à une réglementation harmonisée ne sera pas aisée. Ensuite, comme le souligne Pierre Henri Cassou (Deloitte), il faudra construire une régulation proportionnée à la nature des activités financières concernées et aux risques qu’elles font naître. Car il ne s’agit pas de brider trop fortement ce secteur, dont on perçoit clairement l’utilité pour le financement de l’économie, compte tenu du retrait des banques pour cause de contraintes réglementaires…

La crise aura mis à mal tous les fondamentaux sur lesquels on croyait pouvoir s’appuyer. Au tour de la banque de détail à présent : la stabilité de cette activité et la récurrence de ses résultats faisaient figure de garantie tous risques face aux errements de la BFI. Las ! Georges Pauget (Économie Finance & Stratégie) et Jean Baptiste Bellon (Trapéza Conseil) sonnent l’alarme : « Sa résilience, dans une conjoncture maussade, trouve sa limite à un horizon de l’ordre de 2 ans. » Si la crise se prolonge, l’activité de banque de détail, largement corrélée au PIB, devra évoluer pour préserver ses résultats. Parmi les propositions mises en avant par les deux experts : spécialisation et innovations, notamment dans les moyens de paiement.

Le mois dernier, Jean-Michel Terrier (BNP Paribas) montrait que la négligence des banques en matière de protection des intérêts de leurs clients pouvait leur coûter cher, en sanctions infligées par le régulateur et en pertes commerciales. Mais les dégâts ne s’arrêtent pas là : comme il le décrit dans la deuxième partie de son analyse publiée ce mois-ci, il faut y ajouter les atteintes à la réputation et la perte de revenus induite par les initiatives des législateurs et des régulateurs pour mieux protéger le public.

Sans oublier les actions de groupe ! Selon Marc Gross (Pomerantz Haudek Grossman & Gross), les investisseurs français ne se privent pas de participer aux class actions ouvertes aux États-Unis et à émarger au titre des réparations versées par les entreprises condamnées par la justice américaine. La démarche de recouvrement est même simple, explique-t-il. Sera-t-elle aussi simple en France ? En effet, un projet de loi incluant les actions de groupe devrait être présenté au printemps 2013.

De façon plus globale, les banques ont le souci de reconquérir la confiance de leurs clients, de leurs investisseurs et de leurs actionnaires. Pour y parvenir, elles devront nécessairement revoir leur gouvernance, affirme Hubert de Vauplane (Kramer Levin Naftalis & Frankel), et dans ce domaine, « tout reste à faire ». La composition des conseils d’administration doit être diversifiée pour accueillir des membres d’horizons professionnels et géographiques différents, mais aussi davantage d’administrateurs indépendants ; les comités des risques doivent être systématiques et autonomes ; les comités des rémunérations devront bénéficier de véritables moyens… Un chantier de plus dans le tombereau bancaire.